親または祖父母から住宅取得資金の贈与を受けた場合に、2500万円までの贈与分を相続時まで先送りし、相続財産と合算して課税する制度です。

住宅取得資金においては親・祖父母の年齢が60歳未満であっても特例として適用されます。

相続税は基礎控除が大きいため(3000万円+600万円×法定相続人の数)、大幅な節税になります。

▶2023年12月31日までは親・祖父母の年齢が60歳未満であっても適用

2023年12月31日までに住宅取得等資金の贈与を受けた場合、特例として親または祖父母の年齢が60歳未満であっても相続時精算課税を選択することができます。

| 相続時精算課税選択の特例 | |

| 制度の概要 | 2500万円までの贈与を相続財産に合算して課税する制度。 住宅資金の特例として贈与者が60歳未満でも適用される |

| 最大非課税額 | 2500万円(特別控除額を超える贈与に対しては一律20%課税) |

| 贈与者 | 親・祖父母 |

| 受贈者 | ・贈与を受けた年の翌年の3月15日までに新築または取得し、 同日までに居住または同日後自己が居住することが確実であると見込まれること ・贈与を受けた時に日本国内に住所を有すること ・贈与者の直系卑属 ・贈与を受けた年の1月1日において18歳以上 |

| 対象となる住宅 | ■住所取得の要件 ・床面積50㎡以上 ※合計所得金額が1000万円以下の場合は40㎡に緩和 ・新耐震基準に適合している住宅用家屋 ・床面積の2分の1以上専ら居住の用に供されること ■増改築等の要件 ・工事費用が100万円以上(居住用部分の工事費が全体の工事費の2分の1以上) ・増改築等後の家屋の床面積の2分の1以上が専ら居住用に供されること ・増改築後の床面積が50㎡以上 ※合計所得金額が1000万円以下の場合は40㎡以上に緩和 |

▶贈与非課税の特例と相続時精算課税は併用できる

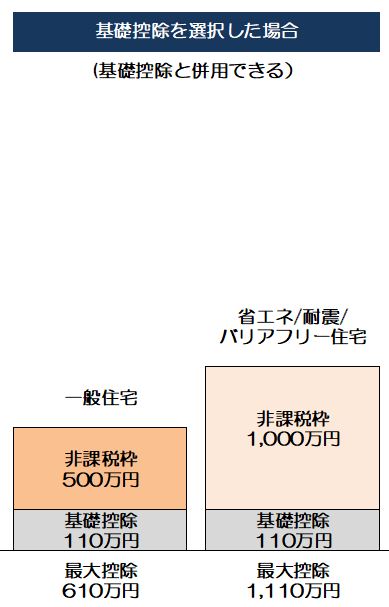

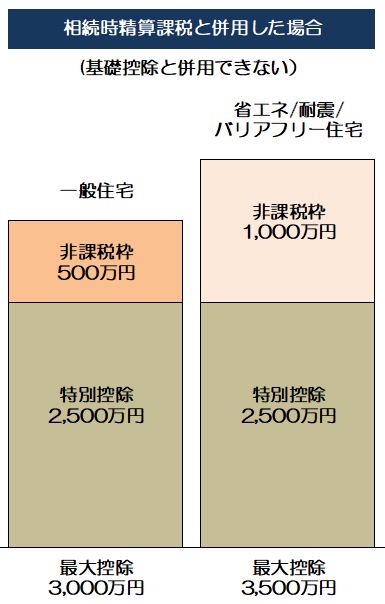

贈与非課税特例と相続時清算課税、および基礎控除(110万円)の併用の考え方は下記の図のとおりです。

【相続時精算課税】とは

2500万円までの贈与の課税を先送りして、相続のときに相続財産と贈与財産を合算して清算する課税方式です。

相続税は基礎控除額が3000万円+600万円×法定相続人の数。

基礎控除の額が大きいため、贈与税の先送り分が非課税となるケースが大きくなるというメリットが受けられます。

相続時精算課税を選ぶ場合に注意したいのは、一度選択すると「暦年課税(基礎控除110万円)」に戻すことができなくなること。

2500万円の相続時精算課税枠を使い切ると、その後の贈与にはすべて20%の贈与税がかかるようになります。

【暦年課税】とは

所得税と同じように毎年1月1日から12月31日までを1課税期間とし、まとめて課税する課税方式。

基礎控除は110万円。

| ■相続時精算課税選択特例の問い合わせ先 国税庁ホームページ https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4503.htm ※贈与税の確定申告時に必要な「住宅性能証明書」「「耐震基準適合証明書」「増改築等工事証明書」等の用式は国土交通省ホームページより入手できます。(https://www.mlit.go.jp/jutakukentiku/house/zeisei_index2.html) |